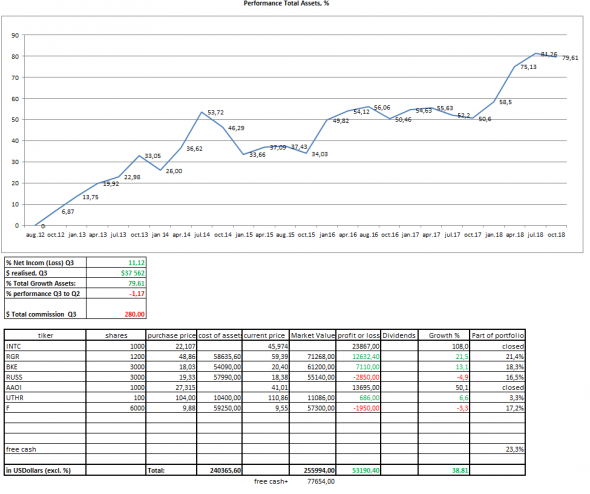

portfolio performance

Самая крутая инвестиция на рынке акций - NASDAQ (нет)

- 05 октября 2021, 11:39

- |

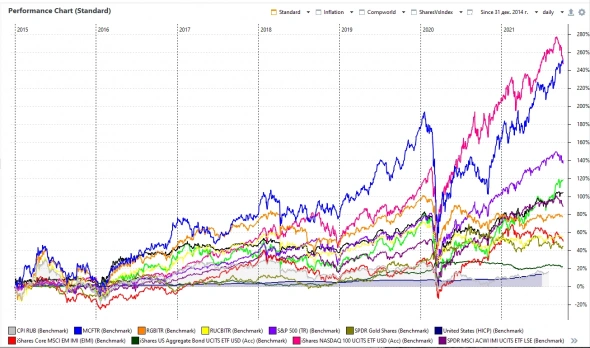

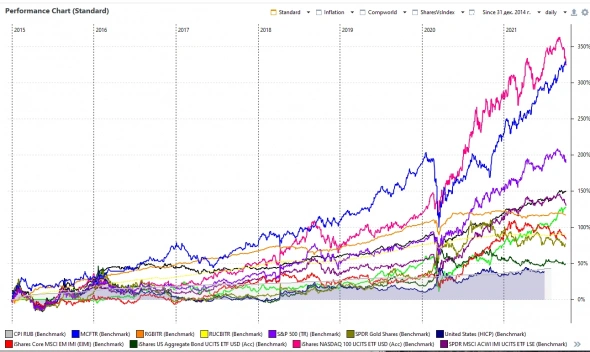

Интуитивно все мы знаем, что NASDAQ последние годы пёр как черт и вряд на рынке акций (если не брать популярные индексы) у него есть достойные конкуренты.

После вчерашнего провала там получилась вот такая петрушка (Индекс Мосбиржи полной доходности догнал Nasdaq 100 за этот период).

Если нужны пояснения к легенде графика, спрашивайте в комментариях.

Программа, в которой я их рисовал — бесплатная опенсорсная — portfolio perfomance. С импортом котировок пришлось долго колдовать. Но для сравнения моих главных бенчмарков мне очень подходит.

Это в долларах

Это в рублях

( Читать дальше )

- комментировать

- 534

- Комментарии ( 4 )

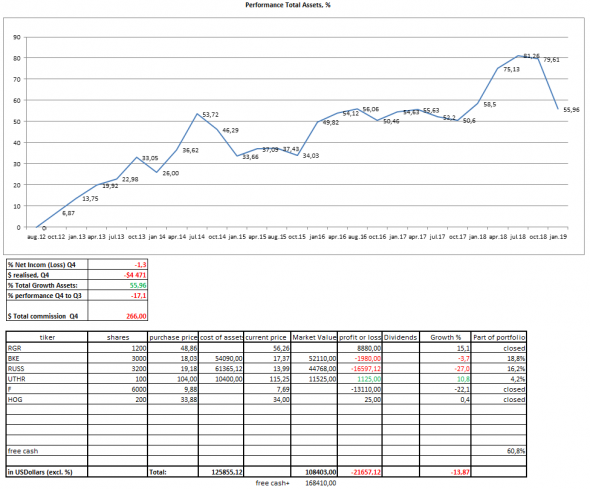

Portfolio statement Q4-2018 Портфель акций, четвертый квартал 2018г.

- 03 февраля 2019, 18:29

- |

Portfolio statement Q4-2018 Портфель акций, четвертый квартал 2018г.

Портфель существенно урезан по активным позициям.

Ожидаем дальнейшей коррекции американского фондового рынка.

Критерии отбора эмитентов в портфель претерпели значительных изменений.

Первый убыточный год (-5,1% performance) за последние 6 лет :-(

@HoldInvestors

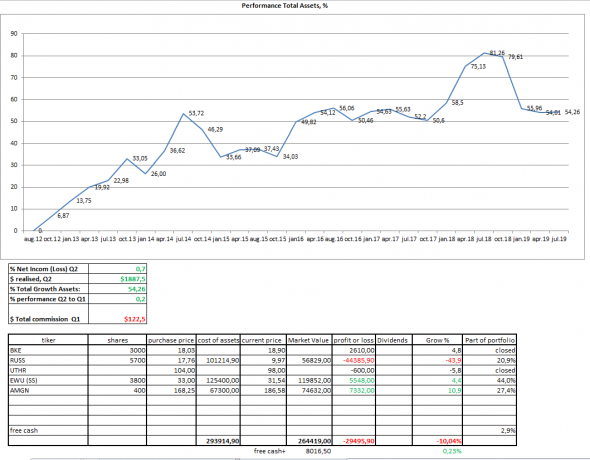

Portfolio statement Q2-2018 Портфель акций, второй квартал 2018г.

- 16 августа 2018, 11:38

- |

— Общий перформанс остается в том же спокойном тренде умеренного роста инвестиционных активов.

— Во втором квартале портфель прибавил в стоимости 4,6%. Первое полугодие рост 15,4%.

— Готовимся добавить новые инвестиции на значительном снижении маркета.

Корпоративная Америка продолжает восстанавливаться после затяжной депрессии, существенно увеличив ВВП во втором квартале до 4,1% годовых, инфляция остается на приемлемых 2%. Уровень безработицы в США достиг наименьших 3,8%, чего не наблюдалось последние 50 лет. Доходность по государственным облигациям остается в среднем ниже на 1% по отношению к текущей доходности акций из индекса S&P500. Ставка процента по кредитным займам ФРС обещает не превысить уровень 2,375% до конца текущего года (руководство совета по открытым рынкам прогнозировало еще два повышения ставки до конца текущего года на 25 базисных пункта каждый). Снижение ставки по корпоративному налогу на прибыль на 15% ( с 36% до 21%) с января этого года, имеет все шансы значительно повысить среднюю прибыльность корпоративного бизнеса, что не может не сказаться на росте ВВП страны, а также росте потребительских настроений и как следствие оживления в потребительском кредитовании.

( Читать дальше )

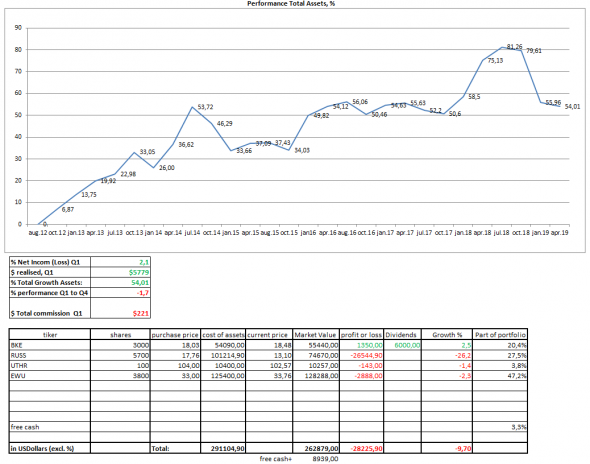

Portfolio statement Q1-2018 Портфель акций, первый квартал 2018г.

- 03 мая 2018, 23:29

- |

Q1-2018

Динамика изменений инвестиционного портфеля за первый квартал 2018г. и в целом за 23 квартала.

Комментарии к отчету

Анализ состояния рынка

Первый квартал этого года показал одну из лучших динамику доходности наших портфельных активов за последние 23 квартала с момента старта наших инвестиций. От части на сильный performance повлияла преимущественно оборонительная стратегия отбора кандидатов в портфель. За последние три месяца (февраль-апрель 2018г.) индекс широкого рынка акций (S&P500) значительно снизился, достигая в моменте просадки -11,8% от своих исторических значений 26 января, DowJones и Nasdaq также продемонстрировали понижательную динамику, потеряв в моменте 12,3% и 14,3% соответственно. К закрытию рынков 30 апреля уровень цены DIA (ETF на DowJones) на 2,4% ниже, SPY (ETF на S&P500) на 0,9% ниже значений этих индексов на начало текущего года. Только высокотехнологичный сектор выглядит чуть стабильней, удерживая небольшой рост 3,3% к цене закрытия 29 декабря 2017г. Две волны распродаж на американском фондовом последовали с момента заметного роста доходности гос. облигаций США (U.S. 10 Year Treasury Note yield к 25 апреля подскочили до локальных многолетних максимумов 3,028% годовых), и что еще более встревожило любителей высокорисковых активов, так это значительное повышение доходности по более краткосрочным гос. облигациям, например U.S. 5 Year Treasury Note yield до 2,838% в тот же день, что сигнализирует о перетоке капиталов в более консервативные и безопасные вложения, такие как государственные облигации займа с доходностью ниже средней дивидендной по фондовому рынку. Особенно это становиться заметно, когда так называемый спред доходности между облигациями с краткосрочным сроком погашения (2-х- 5-ти летние) и долгосрочными бумагами (10-ти -30-ти летние) сужается и в перспективе, например доходность 5-ти летних вполне может догнать и даже превысить доходность 10-ти летних. К счастью пока этого не наблюдаем, но как знать и как скоро?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал